(Bloomberg) – Die Wall Street begann die Woche mit Verlusten, wobei Aktien und Anleihen fielen, ein Zeichen dafür, dass die aggressive Preisgestaltung der Zinssenkungen der Federal Reserve durch die Händler möglicherweise zu weit gegangen ist.

Die meisten lesen von Bloomberg

In den nächsten Tagen wird eine Vielzahl wichtiger Arbeitsmarktzahlen genau beobachtet, um Hinweise auf die nächsten Schritte der Fed zu erhalten, mit dem Potenzial, die Volatilität wieder anzufachen, die in letzter Zeit Anzeichen einer Anämie gezeigt hat. Technisch „überkaufte“ Bedingungen und Long-Positionen haben die Märkte nach beeindruckenden Rallyes sowohl bei Aktien als auch bei Staatsanleihen im letzten Monat in einen fragileren Zustand versetzt.

„Wir hatten eine große Rallye und jetzt hat es sich etwas beruhigt“, sagte Tony Dwyer, Chefmarktstratege bei Canaccord Genuity, gegenüber Bloomberg TV. „Die Inflation ist nicht das Problem“, stellte er fest und fügte hinzu, dass er immer noch mit einer Rezession rechnet.

Für Michael Wilson von Morgan Stanley stehen US-Aktien vor einem schwierigen Jahresende. Der Stratege sagte, der Dezember könne „kurzfristige Volatilität sowohl bei den Zinssätzen als auch bei den Aktien“ mit sich bringen, vor konstruktiveren saisonalen Trends sowie einem „Januar-Effekt“, der die Aktien im nächsten Monat stützen werde. Mislav Matejka von JPMorgan Chase & Co. sagte, die Märkte rechneten mit einer sanften Landung und ließen keinen Spielraum für Fehler.

„Vielleicht sollte man wieder konträr sein“, sagte Matejka.

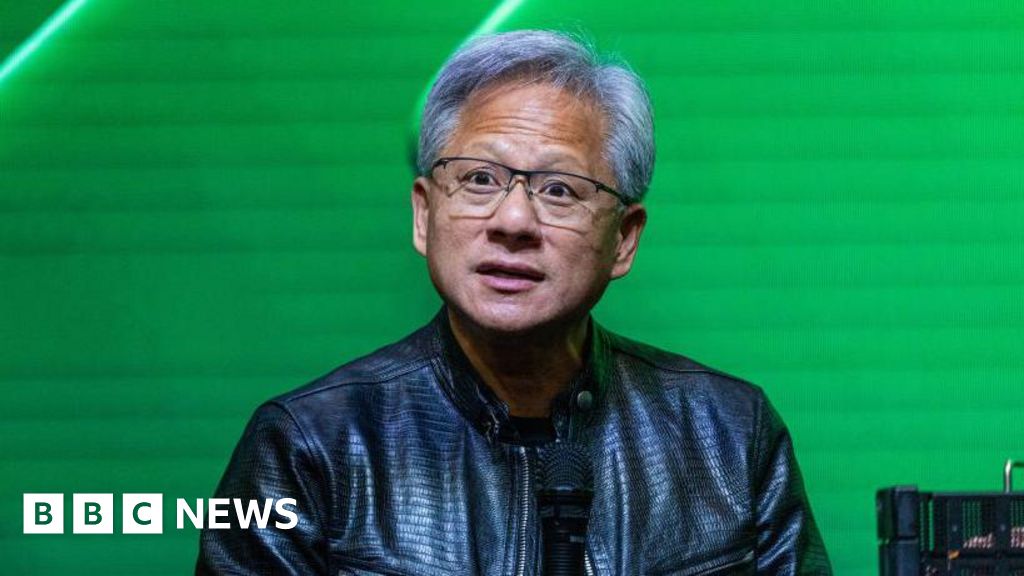

Der S&P 500 fiel um etwa 1 %, während der Nasdaq 100 aufgrund eines massiven Aktienausverkaufs – mit dem Rückgang von Nvidia Corp. – eine Underperformance verzeichnete. und Meta Platforms Inc. Um etwa 3 %. Die Rendite zweijähriger US-Anleihen stieg um neun Basispunkte auf 4,63 %. Der Dollar stieg. Der Preis von Bitcoin hat 41.000 US-Dollar überschritten, da die Spekulation mit Kryptowährungen immer heftiger wird.

„Wir haben einen massiven Zinsanstieg erlebt, der sich noch nicht vollständig auf die Wirtschaft ausgewirkt hat“, sagte Dana Doria von Envestnet Inc. „Der Markt hat gute Chancen, dass er sich nächstes Jahr verlangsamt. Bedeutet das, dass es einen massiven Absturz gibt? Nein, nicht unbedingt. Aber ich bin nicht dafür, Aktien hinterherzujagen und die Art und Weise, wie man auf den Markt geht, nicht auszubalancieren.“

Unabhängig davon, ob die Wirtschaft eine sanfte Landung durchläuft oder zu etwas Schlimmerem eskaliert, deuten beide Szenarien darauf hin, dass Zinssenkungen bevorstehen, vielleicht schon im März. Die aktuellen Markterwartungen gehen von einer Lockerung der Geldpolitik um mehr als 100 Basispunkte im nächsten Jahr aus, ein Trend, der offenbar die Voraussetzungen für niedrigere Renditen und eine anhaltende Erholung schafft.

Lesen Sie: Finanzstrategen diskutieren den Zeitpunkt der Fed-Kürzungen: Forschungsbericht

Laut Chris Larkin von Morgan Stanleys E*Trade fragen sich Händler vielleicht, ob der Markt nicht ein wenig selbstgefällig geworden ist.

Ein genau beobachteter Bullen-Spread aus einer aktuellen Umfrage der American Association of Individual Investors zeigte die bullischste Position der Gruppe seit Juli und nähert sich einem Niveau an, das seit April 2021 nicht mehr gesehen wurde, als der Bullenmarkt noch tobte.

Unterdessen verzeichnete der S&P 500 letzte Woche eine durchschnittliche tägliche Bewegung von 0,3 % in beide Richtungen, die niedrigste Volatilität seit einem halben Jahr, da der Markt gegen Ende seines zweitbesten Novembers seit 1980 etwas an Schwung verlor. Der VIX, auch bekannt Als der VIX am Freitag seinen niedrigsten Stand in diesem Jahr erreichte und die Aktien stiegen, nachdem der Vorsitzende der US-Notenbank, Jerome Powell, sein bisher klarstes Signal gab, dass die Beamten mit der Zinserhöhung fertig seien.

„Alle Augen werden auf den monatlichen Stellenbericht vom Freitag gerichtet sein, um zu sehen, ob er den Verlangsamungstrend bestätigt, den wir den größten Teil des letzten Monats beobachtet haben“, sagte Larkin. „Wenn nicht, könnte dies die Besorgnis erneuern, dass sich der Schwenk der Fed zu Zinssenkungen im Jahr 2024 verzögern könnte.“

„Die Freude der Anleger an US-Aktien, die seit Jahresbeginn Höchststände erreichen, könnte durch das begrenzte Potenzial mehrerer wichtiger Aktienmarktindizes für das nächste Jahr gedämpft werden“, sagte Soletta Marcelli von UBS Global Wealth Management. „Wir behalten eine neutrale Haltung gegenüber Aktien in unserem.“ Globale Strategie – Identifizierung des größten Potenzials in hochwertigen Aktien Wir sehen besonderen Wert im US-amerikanischen Technologiesektor, stabilen Erträgen und hochwertigen zyklischen Aktien in Europa sowie in ausgewählten Namen in Asien.

Während sich die Warnungen vor einer Überhitzung des Marktes häufen, scheint es für viele Händler in dieser letzten Phase des Jahres immer noch das Mantra zu sein, „nicht gegen das Band anzukämpfen“.

„Angesichts der Tatsache, dass die Händler weiterhin in einem positiven Bereich positioniert sind, scheint es keinen unmittelbaren Katalysator zu geben, der das anhaltend niedrige Volatilitätsumfeld stören könnte“, sagen die Strategen von Tier1Alpha. „Wenn der S&P 500 einen Abwärtstrend beginnt, müssen Market Maker automatisch den Rückgang kaufen. Umgekehrt müssen Händler bei einem Aufwärtstrend des Marktes Futures verkaufen, um eine Delta-neutrale Position aufrechtzuerhalten.“

Wenn man sich an der Geschichte orientieren kann, ist es unwahrscheinlich, dass es im Dezember zu starken Verkäufen kommen wird. Seit 1950 war dies laut Daten des Stock Traders Almanac View der drittbeste Monat des Jahres für den S&P 500 mit einem durchschnittlichen Plus von 1,4 %.

Nach der Überwindung der letzten 23 Korrekturen seit dem Zweiten Weltkrieg stieg der S&P 500 in 127 Kalendertagen um durchschnittlich 9,8 %, bevor er erneut einen Rückgang von 5 % oder mehr hinnehmen musste, so Sam Stovall von CFRA. Als dies geschah, betrug der anschließende Rückgang durchschnittlich 11 %.

„Wie bei allen Durchschnittswerten können auch diese etwas irreführend sein, da zwei Beobachtungen zeigten, dass der Markt unmittelbar nach der Erholung von der vorherigen Korrektur in einen weiteren Rückgang um mehr als 5 % abrutschte“, bemerkte er. „Während einige Bärenmärkte auf das erfolgreiche Ende der Korrekturen folgten, handelte es sich bei der überwiegenden Mehrheit um zusätzliche Rückschläge und Korrekturen.“

Die hervorstechendsten Merkmale des Unternehmens:

-

Mark Zuckerberg verkauft Aktien von Meta Platforms Inc. Zum ersten Mal seit zwei Jahren erholte sich der Social-Media-Riese schnell von einem turbulenten Jahr 2022.

-

Hawaiian Holdings Inc. stimmte zu. Bei der Übernahme der Alaska Air Group Inc. Für 1,9 Milliarden US-Dollar an Bargeld und Schulden, im jüngsten Versuch, die US-Luftfahrtindustrie anzukurbeln.

-

Carvana, ein Online-Gebrauchtwagenverkäufer, wurde bei JP Morgan aufgrund von Verbesserungen bei „Produktivität, Kosten und Kultur“ auf „Neutral“ hochgestuft.

-

Lululemon Athletica Inc, eine Sportbekleidungsmarke, wurde bei Wells Fargo auf die gleiche Gewichtung herabgestuft, da die Bewertung „nicht mehr günstig“ sei.

-

Virgin Galactic Holdings Inc. fiel. Nachdem Richard Branson der Financial Times erklärt hatte, dass er keine weiteren Investitionen in das von ihm gegründete Weltraumtourismusunternehmen plant.

-

Spotify Technology SA reduziert seine Belegschaft um 17 %. Dies ist der bisher größte Personalabbau des Unternehmens in diesem Jahr, Teil einer verstärkten Anstrengung, Kosten zu senken und die Rentabilität zu steigern.

-

Die Roche Holding AG hat sich bereit erklärt, bis zu 3,1 Milliarden US-Dollar für Carmot Therapeutics Inc. zu zahlen, einen Entwickler einer neuen Art von Behandlung zur Gewichtsreduktion, der einen Goldrausch in der Pharmaindustrie auslöste.

Hauptereignisse dieser Woche:

-

Verbraucherpreisindex in Tokio, Japan, Dienstag

-

China Caixin Services PMI, Dienstag

-

Eurozone S&P Global Services PMI, Erzeugerpreisindex, Dienstag

-

American ISM Services, Stellenangebote, Dienstag

-

Einzelhandelsumsätze in der Eurozone, Mittwoch

-

Deutsche Fabrikbestellungen am Mittwoch

-

Beschäftigungsbericht des US-Privatsektors ADP, Handelsbilanz, Mittwoch

-

Es wird erwartet, dass die CEOs der größten Wall-Street-Banken, darunter JPMorgan, Citigroup, Goldman Sachs, Morgan Stanley und Bank of America, am Mittwoch vor dem Bankenausschuss des Senats über die Regulierungsaufsicht aussagen.

-

Geldpolitische Sitzung der Bank of Canada am Mittwoch

-

Die Bank of England veröffentlicht ihren Halbjahresbericht über die Stabilität des britischen Finanzsystems und hält am Mittwoch eine Pressekonferenz ab

-

Chinesischer Handel, Devisenreserven, Donnerstag

-

BIP der Eurozone, Donnerstag

-

Deutsche Industrieproduktion, Donnerstag

-

US-Großhandelsbestände, Erstanträge auf Arbeitslosenunterstützung, Donnerstag

-

Deutscher Verbraucherpreisindex, Freitag

-

Japanische Haushaltsausgaben, BIP, Freitag

-

Andrea Brichetto, Chief Financial Stability Officer der RBA, spricht am Freitag auf der Sydney Banking and Financial Stability Conference

-

US-Arbeitsmarktbericht, Verbrauchervertrauen der University of Michigan, Freitag

Einige wichtige Bewegungen auf den Märkten:

Shops

-

Der S&P 500 fiel um 10:31 Uhr New Yorker Zeit um 1 %

-

Der Nasdaq-100-Index fiel um 1,7 %.

-

Der Dow Jones Industrial Average fiel um 0,4 %

-

Der Stoxx Europe 600-Index wurde kaum verändert

-

MSCI World Index fiel um 0,7 %

Währungen

-

Der Bloomberg Dollar Spot Index stieg um 0,5 %.

-

Der Euro fiel um 0,6 Prozent auf 1,0816 Dollar

-

Das britische Pfund fiel um 0,7 Prozent auf 1,2619 Dollar

-

Der japanische Yen veränderte sich kaum und lag bei 146,92 gegenüber dem Dollar

Digitale Währungen

-

Bitcoin stieg um 4,3 % auf 41.424,08 $

-

Ethereum stieg um 1,4 % auf 2.213,5 $

Fesseln

-

Die Rendite der 10-jährigen Schatzanleihe stieg um sieben Basispunkte auf 4,27 %.

-

Die Rendite deutscher 10-jähriger Anleihen sank um drei Basispunkte auf 2,33 %.

-

Die Rendite britischer 10-jähriger Anleihen stieg um zwei Basispunkte auf 4,16 %.

Waren

-

Rohöl der Sorte West Texas Intermediate stieg um 0,2 % auf 74,24 USD pro Barrel

-

Gold fiel im Kassageschäft um 2 Prozent auf 2.031,09 Dollar pro Unze

Diese Geschichte wurde mit Unterstützung von Bloomberg Automation erstellt.

– Mit Unterstützung von Cecile Goucher, Sagarika Jaisinghani, Elena Popina, Jessica Minton und Carly Wanna.

Die meisten lesen von Bloomberg Businessweek

©2023 Bloomberg L.P

„Musikfan. Sehr bescheidener Entdecker. Analytiker. Reisefreak. Extremer Fernsehlehrer. Gamer.“

More Stories

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

General Motors und Samsung einigen sich auf den Bau einer Batteriefabrik für Elektrofahrzeuge in Indiana im Wert von 3,5 Milliarden US-Dollar

Aktien steigen, während der Nvidia-Countdown beginnt: Markets Wrap