Ausländische Investoren haben in den fünf aufeinanderfolgenden Monaten in der längsten Abhebungsserie aller Zeiten Geld aus den Schwellenländern abgezogen, was deutlich macht, wie Rezessionsängste und steigende Zinsen die Schwellenländer erschüttern.

Laut vorläufigen Daten des Institute of International Finance beliefen sich die grenzüberschreitenden Abflüsse internationaler Anleger in Schwellenmarktaktien und lokale Anleihen in diesem Monat auf insgesamt 10,5 Milliarden US-Dollar. Dies hat die Abflüsse in den letzten fünf Monaten auf mehr als 38 Milliarden US-Dollar erhöht – die längste Periode von Nettoabflüssen seit Beginn der Aufzeichnungen im Jahr 2005.

Abflüsse können die eskalierende Finanzkrise in den Entwicklungsländern verschärfen. In den vergangenen drei Monaten ist Sri Lanka mit seinen Staatsschulden in Verzug geraten, und Bangladesch und Pakistan sind gleichermaßen in Verzug geraten. Näher am Internationalen Währungsfonds für Hilfe. Anleger befürchten, dass auch eine wachsende Zahl anderer Emittenten aus Schwellenländern gefährdet ist.

Viele Entwicklungsländer mit niedrigem und mittlerem Einkommen leiden unter Währungsabwertungen und steigenden Kreditkosten, die durch Zinserhöhungen der US-Notenbank und Rezessionsängste in den großen fortgeschrittenen Volkswirtschaften getrieben werden. USA diese Woche Eingetragen Die zweite vierteljährliche Kontraktion in Folge.

„EM hatte ein wirklich verrücktes Jahr“, sagte Karthik Sankaran, Chefstratege bei Corpay.

Laut Daten von JPMorgan haben Anleger in diesem Jahr bisher 30 Milliarden US-Dollar aus Schwellenmarkt-Fremdwährungsanleihenfonds abgezogen, die in Anleihen investieren, die an Kapitalmärkten in fortgeschrittenen Volkswirtschaften ausgegeben werden.

Die Forex-Anleihen von mindestens 20 Frontier- und Schwellenländern werden laut JPMorgan-Daten, die von der Financial Times zusammengestellt wurden, zu Renditen gehandelt, die um mehr als 10 Prozentpunkte höher sind als vergleichbare US-Treasuries. Spreads auf solch hohen Niveaus werden oft als Hinweis auf ernsthafte finanzielle Belastungen und Ausfallrisiken angesehen.

Es stellt eine scharfe Umkehrung der Stimmung von Ende 2021 und Anfang 2022 dar, als viele Anleger erwarteten, dass sich die Schwellenländer stark von der Pandemie erholen würden. Ende April dieses Jahres entwickelten sich Währungen und andere Vermögenswerte in rohstoffexportierenden Schwellenländern wie Brasilien und Kolumbien dank höherer Öl- und anderer Rohstoffpreise im Gefolge der russischen Invasion in der Ukraine gut.

Aber die Angst vor einer globalen Rezession, Inflation, einem steilen Anstieg der US-Zinsen und einem nachlassenden Wirtschaftswachstum in China haben viele Anleger dazu veranlasst, sich von Anlagen in Schwellenländern zurückzuziehen.

Jonathan Forton Vargas, Wirtschaftswissenschaftler am Institute of International Finance, sagte, grenzüberschreitende Abhebungen seien in Schwellenländern außerordentlich weit verbreitet; In früheren Episoden wurden die Abflüsse aus einer Region teilweise durch die Abflüsse in eine andere ausgeglichen.

„Dieses Mal wird die Stimmung auf die negative Seite verallgemeinert“, sagte er.

Analysten warnten auch davor, dass im Gegensatz zu früheren Episoden kaum eine Chance bestehe, dass sich die globalen Bedingungen zugunsten der Schwellenländer wenden würden.

„Die Haltung der Fed scheint sich stark von der früherer Zyklen zu unterscheiden“, sagte Adam Wolfe, Ökonom für Schwellenmärkte bei Absolute Strategy Research. „Sie sind eher bereit, eine Rezession in den USA zu riskieren und eine Destabilisierung der Finanzmärkte zu riskieren, um die Inflation zu senken.“

Er warnte davor, dass es in China, dem größten Schwellenland der Welt, kaum Anzeichen einer wirtschaftlichen Erholung gebe. Dies schränkt ihre Fähigkeit ein, die Erholung in anderen Entwicklungsländern voranzutreiben, die von ihnen als Exportmarkt und abhängen Finanzierungsquelle.

„Das chinesische Finanzsystem stand im letzten Jahr durch den wirtschaftlichen Abschwung unter Druck, und das hat die Fähigkeit seiner Banken, weiterhin alle ihre Kredite an andere Schwellenländer zu refinanzieren, wirklich eingeschränkt“, sagte Wolf.

Der Bericht vom Sonntag betonte die Besorgnis über die Stärke der wirtschaftlichen Erholung Chinas. Der offizielle PMI für das verarbeitende Gewerbe, der Führungskräfte zu Themen wie Produktion und Auftragseingang befragt, fiel von 50,2 im Juni auf 49 im Juli.

Die Lesung deutet darauf hin, dass die Aktivität im weitläufigen Fabriksektor des Landes, ein wichtiger Wachstumstreiber für Schwellenländer im weiteren Sinne, in den Bereich der Kontraktion gefallen ist. Der Rückgang war laut Ökonomen von Goldman Sachs auf „schwache Marktnachfrage und Produktionskürzungen in energieintensiven Industrien“ zurückzuführen.

Der Zahlungsausfall Sri Lankas bei seinen Auslandsschulden lässt viele Anleger sich fragen, wer der nächste staatliche Kreditnehmer sein wird, der mit der Umstrukturierung beginnt.

Die Spreads auf US-Treasuries auf ausländische Anleihen, die beispielsweise von Ghana begeben wurden, haben sich in diesem Jahr mehr als verdoppelt, da die Anleger das Ausfall- oder Umstrukturierungsrisiko erhöht haben. Extrem hohe Schuldendienstkosten erodieren die Devisenreserven Ghanas, die von 9,7 Milliarden US-Dollar Ende 2021 auf 7,7 Milliarden US-Dollar Ende Juni mit einer Rate von 1 Milliarde US-Dollar pro Quartal gesunken sind.

Wenn dies so weitergeht, „werden die Reserven über vier Quartale plötzlich auf einem Niveau liegen, bei dem die Märkte anfangen, sich wirklich Sorgen zu machen“, sagte Kevin Daly, Chief Investment Officer bei Abrdn. Er fügte hinzu, dass die Regierung ihre Haushaltsziele für dieses Jahr mit ziemlicher Sicherheit nicht erreichen werde, so dass die Erschöpfung der Reserven weitergehen werde.

Die Fremdkapitalkosten für wichtige Schwellenmärkte wie Brasilien, Mexiko, Indien und Südafrika sind in diesem Jahr ebenfalls gestiegen, jedoch um einen geringeren Prozentsatz. Viele große Volkswirtschaften haben frühzeitig Maßnahmen ergriffen, um die Inflation zu bekämpfen, und eine Politik eingeführt, die sie vor externen Schocks schützt.

Das einzige große Problem, das Anlass zur Sorge gibt, ist die Türkei, wo staatliche Maßnahmen zur Stützung der Lira bei gleichzeitiger Weigerung, die Zinssätze zu erhöhen – in der Tat das Versprechen, die Kosten der Währungsabwertung an inländische Sparer für das Festhalten an der Währung zu zahlen – hohe finanzielle Kosten nach sich ziehen.

Wolf sagte, solche Maßnahmen könnten nur in Zeiten funktionieren, in denen die Türkei einen Leistungsbilanzüberschuss erwirtschaftet, was selten vorkommt. „Wenn sie externe Finanzierung benötigen, werden diese Systeme irgendwann zusammenbrechen.“

Andere große Schwellenländer stehen jedoch unter ähnlichem Druck, fügte er hinzu: Sich auf die Schuldenfinanzierung zu verlassen, bedeutet, dass die Regierungen letztendlich die Binnennachfrage unterdrücken müssen, um die Schulden zu kontrollieren, was zu einer Rezession führen könnte.

Forton Vargas sagte, es sei eine Art Flucht vor dem Verkauf gewesen. „Überraschend ist, wie stark die Stimmung gekippt wurde“, sagte er. Rohstoffexporteure waren noch vor wenigen Wochen liebe Investoren. Jetzt gibt es keine Lieben mehr.“

Zusätzliche Berichterstattung von Kate Dugwid in London

„Musikfan. Sehr bescheidener Entdecker. Analytiker. Reisefreak. Extremer Fernsehlehrer. Gamer.“

More Stories

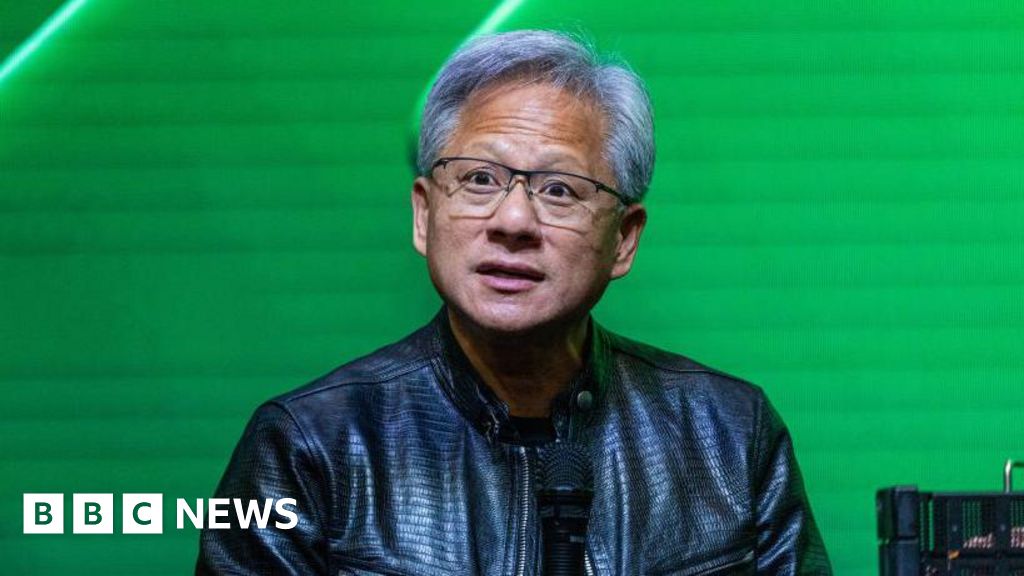

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

General Motors und Samsung einigen sich auf den Bau einer Batteriefabrik für Elektrofahrzeuge in Indiana im Wert von 3,5 Milliarden US-Dollar

Aktien steigen, während der Nvidia-Countdown beginnt: Markets Wrap