Mehr als ein Jahrzehnt nach dem Zusammenbruch von Lehman Brothers im Jahr 2008 bemühten sich die Aufsichtsbehörden Washingtons darum, sicherzustellen, dass sie nie wieder mit heiklen Wochenendüberlegungen konfrontiert wurden, um das Finanzsystem vor einer Bankenpleite zu retten.

Was die Chefökonomen der Nation betrifft – den Vorsitzenden der US-Notenbank, Jerome Powell, Finanzministerin Janet Yellen und den Leiter der Federal Deposit Insurance Corp. Martin Gruenberg und Lael Brainard, Direktor des National Economic Council des Weißen Hauses, läuft die Herausforderung auf eine Entscheidung hinaus: ob ein Bundesgesetz zum „Ausschluss systemischer Risiken“ angewendet werden soll, um der FDIC zu erlauben, Einlagen über der Grenze von 250.000 USD pro Kunde zu garantieren.

Die Regierung hat 2008 Banken, Aktionäre, Autohersteller und andere gerettet. Diesmal dachten sie daran, Bankeinlagen zu retten. Die Aufsichtsbehörden haben am Sonntag die Regel eingeführt, alle Einlagen bei der Silicon Valley Bank und der Signature Bank zu garantieren, unabhängig von der Kontogröße. Es war das mächtigste Werkzeug, das ihnen zur Verfügung stand, um in Panik geratene Familien und Unternehmen daran zu hindern, Einlagen von diesen und anderen Banken abzuheben.

Die Securities and Exchange Commission und das Justizministerium haben separate Untersuchungen zum Bankzusammenbruch im Silicon Valley eingeleitet. Dave Michaels vom WSJ erklärt, was in den Probes enthalten ist. Fotoillustration: Ryan Treves

„Wir alle müssen hoffen und beten, dass dies funktioniert“, sagte der Mehrheitsführer des Senats, Chuck Schumer (D, N.Y.), am Sonntagabend während eines Kongress-Briefings hochrangiger Beamter über ihren Plan gegenüber Gesetzgebern und Beamten.

Einige Tage später und nach ersten Anzeichen einer Stabilisierung taumeln die Märkte immer noch.

Aktien der Credit Suisse Group, des Schweizer Kreditgebers AG

Es fiel und stieß auf Abflüsse von Einlegern. Auch andere europäische Großbanken waren betroffen. Eine Reihe regionaler US-Banken reduzierten ihre Gewinne nach der teilweisen Erholung. Unterdessen hat sich die Handelsliquidität auf dem US-Treasury-Markt verschlechtert, ein weiteres mögliches Zeichen für Spannungen zwischen Banken, die viele Schatzwechsel halten und sie als Sicherheit für andere Transaktionen verwenden.

Die Credit Suisse war mit Abflüssen von Einlegern konfrontiert.

Bild:

Michael Buholzer/EPA/Shutterstock

Dieser Bericht über interne Überlegungen zur Einlagensicherung, basierend auf Interviews mit den beteiligten Personen, von denen viele sich weigerten, identifiziert zu werden, zeigt, wie die Aufsichtsbehörden zu einer Entscheidung kamen, die sie zu vermeiden hofften. Die anhaltende Störung wirft auch Fragen auf, ob ihre Maßnahmen Früchte tragen.

Herr Grünberg zögerte zunächst, den Verzicht zu nutzen, der es seiner Agentur ermöglichen würde, die Einlagensicherung auszuweiten. Der Vorsitzende der Federal Deposit Insurance Corporation, deren Agentur durch gesetzliche Vorschriften eingeschränkt ist, wollte mehr Beweise dafür, dass ein Zusammenbruch der fast 200 Milliarden Dollar schweren SVB die Stabilität des Finanzsystems gefährden würde.

Als Yellen Präsident Biden am Sonntag informierte, waren das Weiße Haus und die Organisatoren zu dem Schluss gekommen, dass sie keine andere realistische Option hatten. Gleichzeitig startete die Fed ein spezielles Kreditprogramm, um sicherzustellen, dass Banken bei Bedarf in großem Umfang Zugang zu Zentralbankkrediten erhalten.

„Amerikaner können darauf vertrauen, dass das Bankensystem sicher ist“, sagte Biden am nächsten Morgen.

Viele der Fragen, mit denen sich die Aufsichtsbehörden am Wochenende zum erweiterten Einsatz von Einlagensicherungen konfrontiert sahen, bleiben unbeantwortet: Reichte die Einlegerunterstützung der Bank aus, um die Abwanderung von anderen kleinen und mittelgroßen Banken zu stoppen? Erwartet die Öffentlichkeit, dass sich die Subvention auf andere erstreckt – und wird das Geld der Steuerzahler erfordern?

„Sie haben jetzt wirklich dieses Problem, dass der Staat der ultimative Beschützer aller Einlagen ist“, sagte Thomas Honig, ehemaliger FDV-Vizepräsident. „Was Sie mit sehr guten Absichten getan haben, ist, dass Sie die Marktdisziplin als vorbeugende Maßnahme für unsichere und unsolide Praktiken abgeschafft haben.“

Martin Grünberg von der FDIC suchte Beweise dafür, dass sich die Bankenkrise ausbreitet.

Bild:

Ting Xin/Bloomberg-Nachrichten

Laut Personen, die mit ihrer Aufsicht vertraut sind, war die SVB vor letzter Woche auf dem Radar der Fed, ihrer wichtigsten Bundesregulierungsbehörde, und der FDIC. Prüfer haben Bedenken hinsichtlich seines Wertpapierportfolios geäußert, das erheblich an Wert verloren hat, als die Zentralbank die Zinssätze erhöht. Beamte sagten, die Bank sei auch ein ungewöhnlicher Fall für die FDIC, weil ihre Kunden sich so auf Risikokapital und Technologie-Start-ups konzentrierten.

Die Beamten koordinierten ihre Bemühungen bis Donnerstagabend, als der SVB mit einem Zusammenstoß konfrontiert war. Die Einleger waren entsetzt über die Anzeichen von Instabilität der Bank, einschließlich ihrer vorschnellen Bemühungen, Geld von Aktienanlegern zu beschaffen.

Die Federal Reserve ist die erste Verteidigungslinie der Bank in einer Paniksituation. Banken können sich über einen Mechanismus namens Diskontfenster an die Federal Reserve wenden, um Notfallfonds zu erhalten, solange diese Banken Sicherheiten haben, die sie gegen vorübergehende Fed-Kredite verpfänden können. Die SVB hat im Diskontfenster vom Donnerstag Notkredite gesucht und gesichert. Aber die Auszahlungsanträge des Kreditnehmers überstiegen schließlich die Menge an unbelasteten Vermögenswerten, die er als Sicherheit für weitere Kredite bereitstellen konnte.

Herr Gruenberg war am Dienstag letzter Woche zufällig mit anderen FDIC-Beamten zu einem Routinebesuch im Dallas-Büro der Agentur, wo sich die Abteilung befindet, die sich mit der Abwicklung zahlungsunfähiger Banken befasst.

Bereits am Donnerstagabend dieser Woche befürchteten die Organisatoren, dass der SVB das Wochenende nicht schaffen würde.

Einlagen in der SVB sind unabhängig von der Höhe geschützt.

Bild:

Preston Janaway für das Wall Street Journal

Das Thema stand am Freitagmorgen ganz oben auf der Liste der Bedenken des Weißen Hauses, als die FDIC für die Schließung der Bank stimmte. Die nächste Sorge wurde zur sich ausweitenden Panik.

Frau Brainard und der Stabschef des Weißen Hauses, Jeff Zients, informierten Herrn Biden am Freitag im Oval Office, bevor er Washington am Wochenende nach Delaware verließ. Ein Beamter des Weißen Hauses sagte, sie hätten dem Präsidenten mitgeteilt, dass die Krise bei SVB droht, Banken im ganzen Land zu verschlingen – was möglicherweise die Fähigkeit kleiner Unternehmen gefährdet, Gehaltsabrechnungen zu stellen.

Mr. Powell sagte seine Pläne ab, zu einem routinemäßigen internationalen Banktreffen nach Basel in der Schweiz zu reisen. Michael Barr, der Chefregulator der Fed, war am Donnerstagmorgen in den Urlaub gefahren, wurde aber mit Telefonanrufen überschwemmt, als er an Bord kam. Nach zwei Tagen ununterbrochener Arbeit kehrte er früh nach Washington zurück.

Frau Yellen traf sich später am Freitag mit Herrn Powell, Herrn Grünberg und anderen Top-Organisatoren. Sie sei besorgt über die Ausbreitung der Krise, sagte sie ihnen, als sie am Wochenende einen Marathon von Zoom-Anrufen startete.

Lyle Brainard, Direktor des National Economic Council des Weißen Hauses, warnte vor einer Eskalation der Bankenkrise.

Bild:

Wayne McNamee/Getty Images

Sie hofften, dass sie am Wochenende eine SVB zum Verkauf vorbereiten könnten, die den Einlegern die Gewissheit geben würde, dass ihr Geld sicher ist. Aber sie erkannten auch, dass sie Notfallpläne entwickeln mussten, falls Panik ausbrach.

Frau Brainard und andere haben argumentiert, dass Einleger bei anderen mittelgroßen Banken wie der SVB ihre Einlagen am Montag abheben könnten, was eine Bankenflut im ganzen Land beschleunigt, die Einlagen in Milliardenhöhe gefährden könnte. Sie befürchteten auch, dass der Verlust von Einlagen an die SVB Startups, die mit der SVB Bank und sogar anderen regionalen Unternehmen Geschäfte machten, ohne Bargeld zurücklassen könnte, um die Gehaltsliste dieser Woche zu bezahlen.

Frau Yellen und andere Beamte des Finanzministeriums wurden von kalifornischen Gesetzgebern, CEOs von Banken und Verbänden kleiner Unternehmen wegen der Gefahren eines Ansturms auf andere Banken mit Warnungen und Druck konfrontiert. Frau Yellen wurde während eines Zoom-Meetings am Sonntag durch einen Anruf des Sprechers des Repräsentantenhauses, Kevin McCarthy (R., Kalifornien), unterbrochen, um die Bankenkrise zu besprechen.

Fed-Beamte überwachten Echtzeitdaten, die einen wachsenden Stapel von Auszahlungsanträgen zeigten.

Der Vorsitzende der US-Notenbank, Jerome Powell, und die Finanzministerin, Janet Yellen, wägten systemische Risiken ab.

Bild:

Anna Moneymaker / Getty Images

Am Freitagabend braute sich eine weitere Krise zusammen. Nach der Schließung der SVB verzeichnete Signature große Zuflüsse von nicht versicherten Einlegern. Die FDIC und die Bankenaufsichtsbehörde des Bundesstaates New York waren besorgt, dass die Bank am Montag nicht öffnen könnte, und befragten das Management des Unternehmens, als ich ihnen dies zusicherte.

Die Unterzeichnungsprobleme waren für die Organisatoren kritisch, die befürchteten, dass sich Panik ausbreiten würde. Laut einer mit der Angelegenheit vertrauten Person sahen die Aufsichtsbehörden am Samstag Anzeichen für große Abflüsse von Einlagen von weniger als 20 mittelgroßen Banken, deren Aktienkurse ebenfalls eingebrochen waren. Dies überzeugte die Gruppe davon, dass die Krise systembedingt war und dringend eingegriffen werden musste.

Die Aufsichtsbehörden hatten erwogen, nicht versicherten Einlegern mitzuteilen, dass sie bereits am Montag auf mindestens 50 % ihrer Einlagen zugreifen könnten, aber nachdem das Scheitern der Unterschrift und andere Belastungen offensichtlich wurden, entschieden sie, dass dies nicht ausreichen würde. Am Samstagvormittag kam Frau Yellen zu dem Schluss, dass eine umfassende Einlagensicherung der SVB-Bank erforderlich sei. Frau Brainard teilte Frau Yellens Einschätzung der Entwicklungen am Wochenende.

Im Jahr 2008 bestand die Taktik der Aufsichtsbehörden darin, große Privatbanken wie JPMorgan Chase & Co. und Bank of America corp.

Kaufen Sie angeschlagene Konkurrenten, darunter Countrywide Financial, Bear Stearns und Washington Mutual.

Alle Einzahlungen sind bei Signature garantiert.

Bild:

Marissa Alper für das Wall Street Journal

Diesmal haben Führungskräfte von Großbanken wie Jamie Dimon, CEO von JPMorgan, Kontakt mit den Aufsichtsbehörden aufgenommen. Aber als die FDIC ihre Versteigerung der SVB abhielt, boten die großen Banken nicht. PNC-Finanzdienstleistungsgruppe Firma.

Sie erwog, für die SVB zu bieten, aber ihr Interesse hing von staatlicher Unterstützung ab, die die Organisatoren zu diesem Zeitpunkt nicht leisten konnten, sagten mit den Diskussionen vertraute Personen. Keine anderen ernsthaften Parteien entstanden.

Die Suche nach Käufern gestaltete sich aus anderen Gründen schwierig. Die FDIC hatte keine Zeit, ihre normalen Operationen durchzuführen, um die Bank zu schließen. Am Ende dieser Woche hatte die Agentur noch Mühe, Datenräume einzurichten, in denen Bieter die Jahresabschlüsse der SVB sichten konnten, sagten mit der Angelegenheit vertraute Personen.

Am Ende erkannten die Beamten, dass selbst wenn die Bieter auftauchten, sie keine Zeit hätten, die SVB-Auktion zu schließen, bevor die Märkte in Asien geöffnet würden.

Am Sonntagnachmittag waren die vier obersten Aufsichtsbehörden zu dem Schluss gekommen, dass sie keine andere Wahl hatten, als sich auf die systemische Risikoausnahme zu berufen, und versprachen allen Einlegern, dass sie auf ihre Gelder in SVB und Signature zugreifen können.

Tarini Barty und Nick Timeraus haben zu diesem Artikel beigetragen.

Schreiben Sie an Andrew Ackerman unter andrew.ackerman@wsj.com, Andrew Duehren unter andrew.duehren@wsj.com und Rebecca Ballhaus unter rebecca.ballhaus@wsj.com

Korrekturen und Ergänzungen

Bis Samstag sahen die Aufsichtsbehörden Anzeichen für große Abflüsse von Einlagen von weniger als 20 mittelgroßen Banken. In einer früheren Version dieses Artikels wurde fälschlicherweise behauptet, dass die Aufsichtsbehörden bei mehr als 20 solcher Banken Anzeichen von Abflüssen gesehen hätten. (korrigiert am 16. März)

Copyright © 2022 Dow Jones & Company, Inc. Alle Rechte vorbehalten. Alle Rechte vorbehalten. 87990cbe856818d5eddac44c7b1cdeb8

„Musikfan. Sehr bescheidener Entdecker. Analytiker. Reisefreak. Extremer Fernsehlehrer. Gamer.“

More Stories

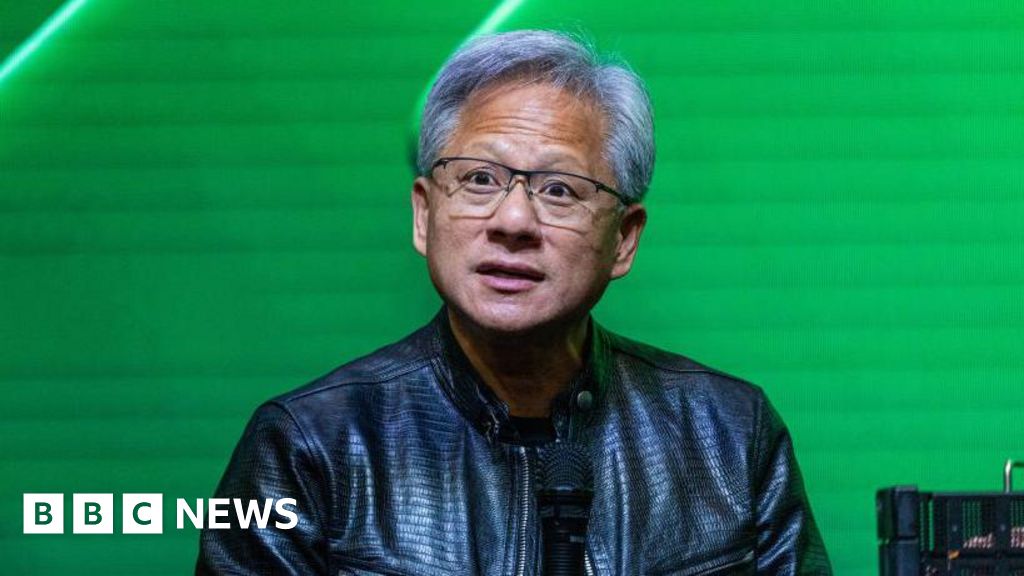

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

General Motors und Samsung einigen sich auf den Bau einer Batteriefabrik für Elektrofahrzeuge in Indiana im Wert von 3,5 Milliarden US-Dollar

Aktien steigen, während der Nvidia-Countdown beginnt: Markets Wrap