Enttäuschende US-Arbeitsmarktdaten haben das Vertrauen in eine sanfte Landung der größten Volkswirtschaft der Welt erschüttert, was zu einem Absturz der globalen Aktienmärkte und zu steigenden Wetten auf eine Zinssenkung geführt hat.

Aber die Abkehr der Anleger vom beliebten Yen-Handel spielte eine große Rolle beim Ausverkauf und verkomplizierte die Botschaft, die die Vermögenspreise über die Wirtschaftsaussichten vermitteln.

Über die Wahrscheinlichkeit einer Rezession kann niemand mit Sicherheit sagen. Goldman Sachs hat die Wahrscheinlichkeit einer Rezession in den USA auf 25 % erhöht. JPMorgan Chase geht davon aus, dass die Wahrscheinlichkeit, dass es vor Jahresende zu einer Rezession kommt, bei 35 % liegt.

Das sagen fünf genau beobachtete Marktindikatoren über die Risiken einer globalen Rezession:

Datenrätsel

Die US-Arbeitslosenquote stieg im Juli vor dem Hintergrund einer deutlichen Verlangsamung der Neueinstellungen sprunghaft auf ein nahezu Dreijahreshoch von 4,3 %.

Dies hat Rezessionsängste geschürt, da der Auslösepunkt für die SHARI-Regel erreicht wurde, die in der Vergangenheit gezeigt hat, dass eine Rezession dann im Gange ist, wenn die dreimonatige gleitende durchschnittliche Arbeitslosenquote um einen halben Prozentpunkt über ihren niedrigsten Stand in den letzten 12 Monaten steigt.

Viele Ökonomen glauben jedoch, dass die Reaktion auf die Daten überzogen war, da die Zahlen möglicherweise durch Migration und Hurrikan Beryl verzerrt wurden. Auch besser als erwartete Daten zu den Arbeitslosenansprüchen vom Donnerstag stützten diese Einschätzung und trieben die Aktien in die Höhe.

„Die Lohn- und Gehaltsabrechnungen steigen immer noch“, sagte Dario Perkins, Geschäftsführer für globale Wirtschaft beim Beratungsunternehmen TS Lombard. „Wenn die Lohn- und Gehaltsabrechnungen ins Negative tendieren, würde mich das noch mehr beunruhigen, dass es zu einer echten Rezession kommt.“

Die US-Wirtschaft verzeichnete im zweiten Quartal ein jährliches Wachstum von 2,8 %, was doppelt so hoch ist wie im ersten Quartal und dem Durchschnitt vor der Pandemie entspricht. Auch die Dienstleistungsaktivität deutet auf ein anhaltendes Wachstum hin.

Außerhalb der USA deuten die Konjunkturindikatoren jedoch auf ein nachlassendes Wachstum in der Eurozone hin, während die Erholung in China weiterhin fragil ist.

Laut dem Surprises Index der Citigroup deuten die globalen Wirtschaftsdaten darauf hin, dass negative Überraschungen ihren höchsten Stand seit Mitte 2022 erreichen.

Unternehmensniederlage

Der MSCI-Weltaktienindex ist seit seinen im Juli erreichten Rekordhochs um mehr als 6 % gefallen, während der US-amerikanische S&P 500 im August bisher mehr als 4 % verloren hat.

Analysten sagen jedoch, dass Aktien, die in diesem Jahr weltweit immer noch um etwa 7 % gestiegen sind, noch lange kein Zeichen einer Rezession sind.

Goldman Sachs schätzt, dass jeder weitere Ausverkauf von 10 % bei US-Aktien das Wachstum im nächsten Jahr um etwa einen halben Prozentpunkt verringern würde.

Analysten sagen, dass die Kreditbedingungen wichtiger sein könnten.

Sie weisen darauf hin, dass sich die Risikoprämie, die Unternehmensanleihen im Vergleich zu Staatsanleihen in Europa und den Vereinigten Staaten zahlen, zwar ausgeweitet hat, sich jedoch von einem historisch niedrigen Niveau aus korrigiert hat und die Bewegungen nicht ausgeprägt genug waren, um auf steigende Rezessionsrisiken hinzuweisen.

Nach Angaben der Bank of America ist die Rezessionsprognose, die sich aus der Lücke zwischen US-Investment-Grade-Anleihen und den Renditen von Staatsanleihen ergibt, inzwischen etwa halb so hoch wie in den Jahren 2022 und 2023.

Wegschneiden

Unterstützt durch US-Arbeitsmarktdaten und scheinbar restriktive Kommentare der Federal Reserve gehen Händler nun davon aus, dass die US-Zinsen bis zum Jahresende um etwa 100 Basispunkte gesenkt werden.

Dies ist ein Rückgang gegenüber den mehr als 130 Basispunkten zu Beginn dieser Woche, aber das Doppelte der etwa 50 Basispunkte, die am 29. Juli erwartet wurden. Die Märkte preisen außerdem eine Wahrscheinlichkeit von über 50 % für eine deutliche Senkung um 50 Basispunkte im September ein.

Auch die Großbanken verstärkten die von der Fed in diesem Jahr erwarteten Zinssenkungen.

Steve Ryder, Portfoliomanager bei Aviva Investors, sagte, die Fed werde die Zinsen in diesem Jahr wahrscheinlich dreimal senken, aber angesichts der Unsicherheit über die Entwicklung der Wirtschaftsdaten sei es verständlich, dass die Märkte die Möglichkeit einer weiteren Senkung eingepreist hätten .

Andernorts sehen Händler eine hohe Wahrscheinlichkeit, dass die Europäische Zentralbank die Zinsen in diesem Jahr noch dreimal senken wird, nachdem sie Mitte Juli kaum eine Chance auf eine zweite Zinssenkung gesehen hatte.

Renditekurve

Wetten auf Zinssenkungen führten zu einem Rückgang der Renditen kurzfristiger US-Staatsanleihen, und der genau beobachtete Teil der Renditekurve, der die Lücke zwischen den Renditen 10-jähriger (ZN=F) und 2-jähriger (2YY=F) Staatsanleihen abbildet, drehte sich positiv Zum ersten Mal seit Juli 2022 am Montag.

Während die Inversion der Zinskurve in der Vergangenheit als guter Indikator für eine bevorstehende Rezession angesehen wurde, normalisiert sich die Kurve tendenziell wieder, wenn eine Rezession näher rückt.

Da sich die Kurve in diesem Zyklus jedoch für einen Rekordzeitraum umkehrte, ohne dass es zu einer Rezession kam, sieht die Mehrheit der von Reuters Anfang des Jahres befragten Strategen dies nicht mehr als verlässlichen Indikator für eine Rezession.

Seitdem hat sich die Kurve umgekehrt und lag am Donnerstag bei minus 5 Basispunkten.

Cooper

Bekannt als „Dr. Kupfer“ wegen seiner Erfolgsgeschichte als Boom-and-Bust-Indikator, setzt das Metall, das diese Woche auf ein Viereinhalb-Monats-Tief gesunken ist, es fest auf die Rezessions-Beobachtungsliste.

Die dreimonatigen Kupferpreise an der London Metal Exchange, die bei etwa 8.750 US-Dollar pro Tonne gehandelt werden, sind gegenüber dem im Mai erreichten Rekordhoch um etwa 20 % gefallen, was den Pessimismus hinsichtlich der globalen Wirtschaftsaussichten widerspiegelt.

Die Ölpreise, ein weiterer Indikator für die Gesundheit der globalen Nachfrage, liegen nahe ihrem Mehrmonatstief. Der Rückgang hielt sich jedoch in Grenzen, da befürchtet wurde, dass die Spannungen im Nahen Osten die Lieferungen aus der größten Ölförderregion unter Druck setzen könnten.

(Berichterstattung von Yoruk Bahçeli und Dara Ranasinghe; Redaktion von Thomas Janowski)

„Musikfan. Sehr bescheidener Entdecker. Analytiker. Reisefreak. Extremer Fernsehlehrer. Gamer.“

More Stories

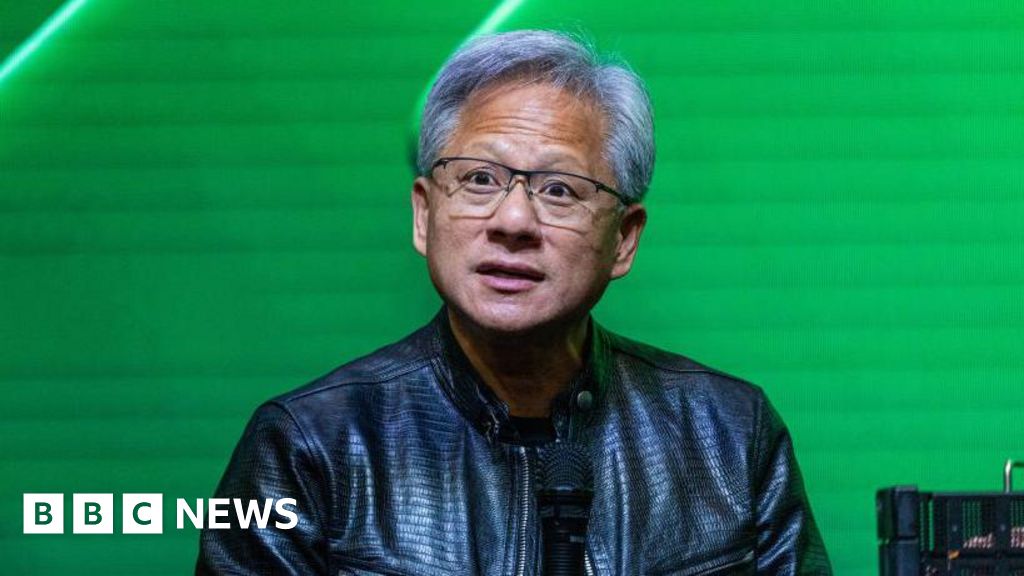

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

General Motors und Samsung einigen sich auf den Bau einer Batteriefabrik für Elektrofahrzeuge in Indiana im Wert von 3,5 Milliarden US-Dollar

Aktien steigen, während der Nvidia-Countdown beginnt: Markets Wrap