- Es wird erwartet, dass der Anstieg der Zinssätze zu einem Anstieg der Verluste in den Anleiheportfolios der Banken führen und zum Finanzierungsdruck beitragen wird, da die Institute gezwungen sind, höhere Zinssätze für Einlagen zu zahlen.

- Die KBW-Analysten Christopher McGroty und David Conrad schätzen, dass der Gewinn pro Aktie der Banken im dritten Quartal um 18 % gesunken ist, da die Kreditmargen zurückgingen und die Nachfrage nach Krediten aufgrund höherer Kreditkosten zurückging.

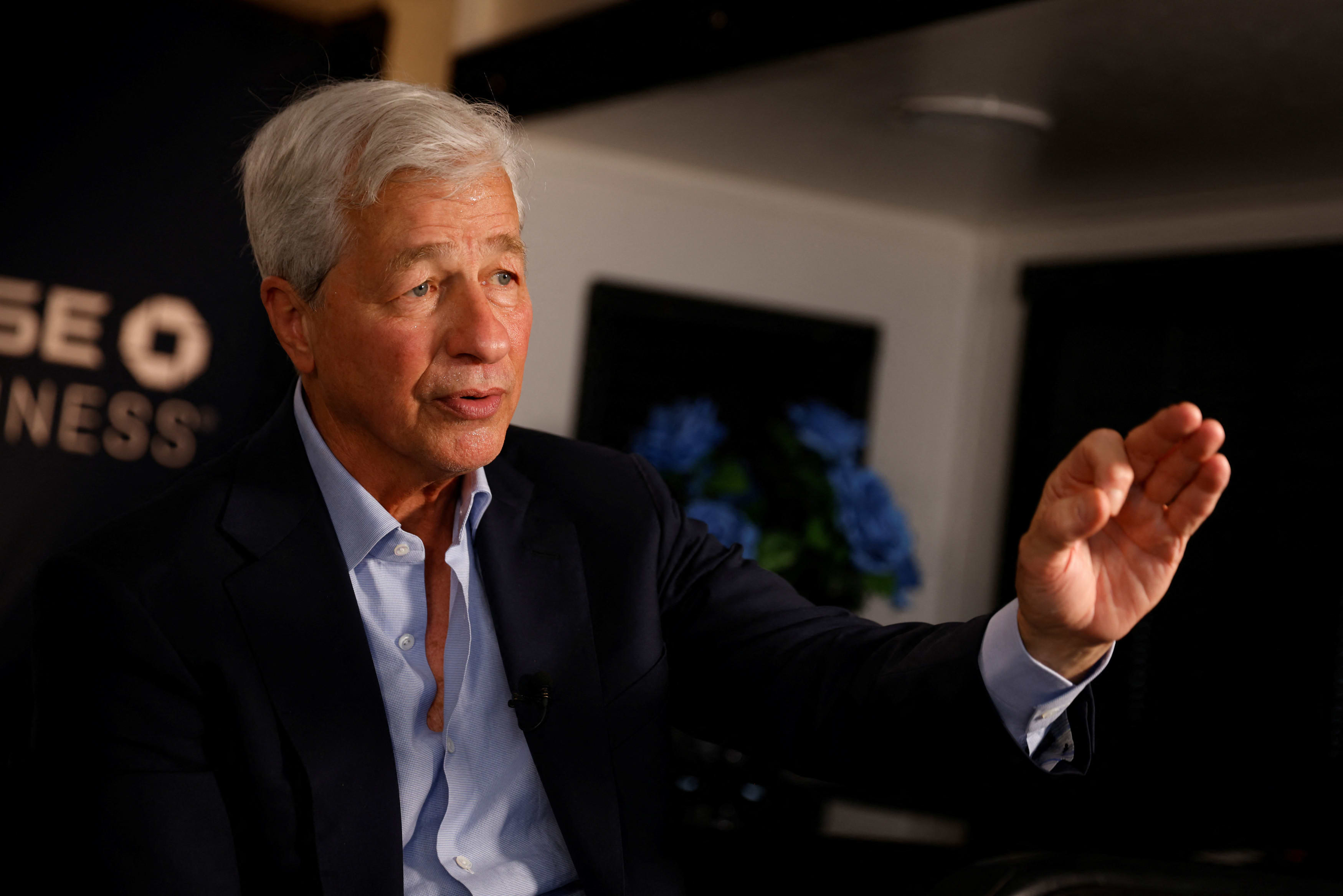

- Die Gewinnsaison beginnt am Freitag mit Berichten von JPMorgan Chase, Citigroup und Wells Fargo.

Jamie Dimon, Vorsitzender und CEO von JPMorgan Chase & Ko gestikuliert, während er während eines Interviews mit Reuters in Miami, Florida, USA, am 8. Februar 2023 spricht.

Marco Bello | Reuters

US-Banken schließen ein weiteres Quartal mit steigenden Zinssätzen ab, was die Besorgnis über schrumpfende Margen und steigende Kreditverluste wieder aufleben lässt – obwohl einige Analysten einen Lichtblick für die Probleme der Branche sehen.

Wie bereits während der regionalen Bankenkrise im März dürften steigende Zinsen zu einem Anstieg der Verluste in den Anleiheportfolios der Banken führen und zum Finanzierungsdruck beitragen, da die Institute gezwungen sind, höhere Zinssätze für Einlagen zu zahlen.

Die KBW-Analysten Christopher McGroty und David Conrad schätzen, dass der Gewinn pro Aktie der Banken im dritten Quartal um 18 % gesunken ist, da die Kreditmargen zurückgingen und die Nachfrage nach Krediten aufgrund höherer Kreditkosten zurückging.

„Die fundamentalen Aussichten sind auf kurze Sicht schwierig; die Umsätze gehen zurück, die Margen sinken und das Wachstum verlangsamt sich“, sagte McGroty in einem Telefoninterview.

Die Gewinnsaison beginnt am Freitag mit Berichten von JPMorgan Chase, Citigroup und Wells Fargo.

Bankaktien waren in diesem Jahr eng mit der Entwicklung der Kreditkosten verknüpft. Der S&P 500-Bankenindex fiel im September um 9,3 % aufgrund von Bedenken, die durch einen überraschenden Anstieg der langfristigen Zinssätze ausgelöst wurden, insbesondere der 10-Jahres-Rendite, die im Quartal um 74 Basispunkte anstieg.

Höhere Renditen führen dazu, dass der Wert von Anleihen im Besitz von Banken sinkt, was zu nicht realisierten Verlusten führt, die das Kapitalniveau unter Druck setzen. Diese Dynamik überraschte Anfang des Jahres mittelgroße Institute, darunter die Silicon Valley Bank und die First Republic Bank, und führte – zusammen mit einem Ansturm auf Einlagen – zu einer staatlichen Übernahme dieser Banken.

Große Banken sind den Bedenken im Zusammenhang mit Unterwasseranleihen weitgehend ausgewichen, mit Ausnahme der Bank of America. Die Bank hat während der Pandemie Wertpapiere mit niedriger Rendite angehäuft und bei Anleihen im Wert von 100 Milliarden US-Dollar Papierverluste von mehr als 100 Milliarden US-Dollar erlitten. Jahresmitte. Dieses Problem schränkt die Zinserträge der Bank ein und macht den Kreditgeber in diesem Jahr zur Aktie mit der schlechtesten Wertentwicklung unter den sechs größten US-Institutionen.

Die Erwartungen hinsichtlich der Auswirkungen steigender Zinsen auf die Bilanzen der Banken waren unterschiedlich. Analysten von Morgan Stanley unter der Leitung von Betsy Grassick sagten in einer Mitteilung vom 2. Oktober, dass „die geschätzten Auswirkungen des Anleiherückgangs im dritten Quartal mehr als doppelt so hoch sind“ wie die Verluste im zweiten Quartal.

Analysten von Morgan Stanley sagten, dass die Anleiheverluste die größten Auswirkungen auf regionale Kreditgeber haben würden, darunter Comerica, Fifth Third Bank und KeyBank.

Andere, darunter KBW- und UBS-Analysten, sagten jedoch, dass es andere Faktoren gäbe, die die Kapitalbelastung durch höhere Zinssätze für den Großteil der Branche abmildern könnten.

„Viel wird von der Länge ihrer Bücher abhängen“, sagte Conrad in einem Interview und bezog sich dabei auf die Frage, ob Banken Anleihen mit kürzerer oder längerer Laufzeit halten. „Ich denke, die Anleihenindikatoren werden ähnlich aussehen wie im vierten Quartal, was immer noch ein Gegenwind für das Kapital darstellt, aber es wird eine kleinere Gruppe von Banken geben, die durch ihre Besitztümer stärker beeinträchtigt werden.“

Es besteht auch die Sorge, dass höhere Zinssätze die Verluste bei Gewerbeimmobilien und Industriekrediten vergrößern werden.

„Wir gehen davon aus, dass die Rückstellungen für Kreditausfälle im Vergleich zum dritten Quartal 2022 deutlich steigen werden, da wir davon ausgehen, dass die Banken Reserven für Kreditausfälle aufbauen werden“, schrieb RBC-Analyst Gerard Cassidy in einer Mitteilung vom 2. Oktober.

Allerdings sind Bankaktien während der Gewinnsaison reif für einen Short Squeeze, weil Hedgefonds seit März, als regionale Banken einen massiven Abfluss von Einlagen erlebten, auf eine Rückkehr des Chaos gesetzt haben, schrieb UBS-Analystin Erika Najarian in einer Notiz vom 9. Oktober.

„Die Kombination aus kurzfristigen Zinssätzen über dem Niveau vom März 2023 und der Short-These von Makroinvestoren, dass höhere Zinssätze zu einer weiteren Liquiditätskrise führen werden, lässt uns glauben, dass der Sektor reif für einen potenziell volatilen Short Squeeze ist“, schrieb Najarian.

Laut den Analysten von Goldman Sachs unter der Leitung von Richard Ramsden dürften die Banken in diesem Quartal eine Stabilisierung ihrer Einlagenzahlen verzeichnen. Analysten, die JPMorgan und Wells Fargo optimistisch beurteilen, sagten, dass die Prognosen zu den Nettozinserträgen im vierten Quartal und darüber hinaus einige Banken unterstützen könnten.

Vielleicht aufgrund des Rückgangs der Bankaktien und geringerer Erwartungen werde für die Branche eine komfortable Erholung erwartet, sagte McGroty.

„Die Leute schauen sich an, wo das Endergebnis beim Umsatz ist?“ Sagte McGarty. „Wenn man an die letzten neun Monate denkt, war das erste Quartal wirklich hart. Das zweite Quartal war herausfordernd, aber nicht so schlimm, und das dritte Quartal wird immer noch hart sein, aber auch hier wird es nicht noch schlimmer werden.“

„Musikfan. Sehr bescheidener Entdecker. Analytiker. Reisefreak. Extremer Fernsehlehrer. Gamer.“

More Stories

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

General Motors und Samsung einigen sich auf den Bau einer Batteriefabrik für Elektrofahrzeuge in Indiana im Wert von 3,5 Milliarden US-Dollar

Aktien steigen, während der Nvidia-Countdown beginnt: Markets Wrap