LONDON – Die Bank of England hat ihre Unterstützung für Pensionsfonds im Herzen des Landes ausgeweitet Krise am britischen Anleihemarkt Auch bei steigenden Kreditkosten ist dies ein Indiz dafür, dass der Stress im Finanzsystem nicht verschwunden ist.

Britische Zentralbank Es sagte am Montag, dass es die täglichen Beträge erhöhen wird, die es bereit ist, langfristige Anleihen zu kaufen, bevor es das Programm wie geplant am Freitag beendet. Es stellte auch zwei Arten von Kreditfazilitäten vor, die darauf abzielen, Bargeld an Pensionsfonds freizugeben, nachdem die Anleihekäufe beendet sind.

Die Maßnahmen konnten die Märkte nicht beruhigen, wobei die Renditen 30-jähriger britischer Anleihen, wie Staatsanleihen genannt werden, von 4,39 % am Freitag auf 4,64 % sprangen. Außerhalb der letzten zwei Wochen sind diese Bewegungen für einen einzigen Tag ungewöhnlich groß.

Bank von England Startete den ersten Vorstoß in die Märkte am 28. September, als sie anbot, bis zu 5 Mrd. £ oder etwa 5,55 Mrd. $ pro Tag an langfristigen Staatsanleihen zu kaufen. Das Programm sollte die Schäden, die der wütende Verkauf britischer Staatsschulden in den Tagen zuvor angerichtet hatte, in der Folgezeit eindämmen Ein Überraschungspaket von Steuersenkungen von der Regierung angekündigt.

„Die Kernaussage ist, dass es bisher nur sehr wenig Risikominderung gibt“, sagte Antoine Buffett, Chefzinsstratege bei ING. „Es gibt eine Nachricht an Pensionskassen und potenzielle Verkäufer, dass sich das Fenster schließt und sie sich beeilen müssen.“

Die Turbulenzen auf dem britischen Rentenmarkt erzeugten eine Rückkopplungsschleife, die dazu führte, dass Anleger wie Pensionskassen knapp bei Kasse waren und sich auf andere Märkte ausbreiteten. Chelsey Dulaney vom WSJ erklärt die Art des Investierens im Herzen der Krise. Abbildung: Ryan Trevis

Er führte den Anleiheverkauf am Montag auf die Enttäuschung der Anleger zurück, die erwartet hatten, dass die Bank of England ihre Anleihekauffazilität ausweitet.

Die ursprüngliche Intervention Ende September beruhigte zunächst die Märkte, woraufhin die Renditen von Staatsanleihen einbrachen. Aber die Renditen sind in den letzten Tagen wieder sprunghaft gestiegen, nachdem die Bank anscheinend weit unter 5 Milliarden Pfund pro Tag kauft, ein mögliches Zeichen dafür, dass das Programm nicht wie beabsichtigt funktioniert.

In der Geschichte der Kriseninterventionen mussten Zentralbanken oft mehrere Versuche unternehmen, um Probleme mit verschiedenen Arten von Anleihekauf- oder Anleiheprogrammen zu lösen, bevor die Märkte davon überzeugt sind, dass eine tragfähige Säule geschaffen wurde. Während des Covid-19-Crashs im März 2020 erweiterte die Federal Reserve ihre Kreditprogramme mehrmals, bevor sie wieder Ruhe einkehrte.

Die Bank of England sagte, sie werde die tägliche Menge der angebotenen Käufe bis zum Ende des Programms erhöhen, beginnend bei 10 Milliarden Pfund am Montag, obwohl unklar sei, ob in Schwierigkeiten geratene Verkäufer akzeptiert würden.

Zu den am Montag angekündigten Kreditprogrammen gehörte das, was die Bank of England als Extended Temporary Repo Facility bezeichnete. Es verleiht diese Barmittel an Pensionsfonds im Austausch gegen eine erweiterte Liste von Sicherheiten, die zuvor Pensionsplänen zur Verfügung standen, darunter indexgebundene Staatsanleihen, deren Renditen an die Inflation gekoppelt sind, und Unternehmensanleihen.

Der Betrieb wird von Banken abgewickelt, die im Auftrag von Pensionskassen tätig sind. Die Bank of England hat Banken, die Pensionsfondskunden unterstützen, auch bestehende und dauerhafte Repo-Leihefazilitäten zur Verfügung gestellt.

Die Krise konzentriert sich in einer Ecke Der als LDIs bekannte Marktoder engagementgetriebene Investitionen. LDIs sind in den letzten Jahren unter vielen beliebt geworden UK leistungsorientierte Pensionspläne Um langfristig genug Geld zu verdienen, um die Schulden der Rentner zu decken. Diese Strategien verwenden Finanzderivate, die an Zinssätze gekoppelt sind.

LDIs enthalten auch Hebelwirkung oder Kreditaufnahme, die eine Pensionsfondsanlage um das Sechs- oder Siebenfache aufbläst. Als die Rendite langfristiger britischer Staatsanleihen, die LDI-Investitionen unterstützten, Ende September an einem einzigen Tag mehr denn je stieg, baten die LDI-Fondsmanager die Pensionskassen, riesige Summen neuer Garantien zur Absicherung der Investitionen zu hinterlegen.

Um diese Garantie zu generieren, würden Pensionsfonds Anleihen, Aktien und andere Anlagen außer LDI verkaufen.

In einem Brief an den Gesetzgeber sagte der stellvertretende BoE-Gouverneur John Cunliffe letzte Woche, die Bank habe gehandelt, um Zwangsverkäufe durch LDI-Investoren und eine „sich selbst verstärkende Preisspirale nach unten“ zu stoppen.

Das Ziel der neuen Kreditvergabe- und Anleihekaufprogramme besteht darin, Pensionsfonds die Beschaffung von Barmitteln zu erleichtern, damit sie ihre LDI-Fonds hebeln können, ohne größere Marktturbulenzen zu verursachen.

Ben Gould, Chief Investment Officer, sagte:

XPS PensionsgruppeUnd die

Rentenberater für Großbritannien. Er sagte, die Maßnahmen helfen den Fonds, Vermögenswerte nicht zu niedrigen Preisen verkaufen zu müssen.

Herr Gold schätzt, dass die Branche zwischen 100 und 150 Milliarden Pfund benötigen wird, um ihre Garantien für die LDI-Fonds zu sichern.

„Ich schätze, wir haben etwa die Hälfte geschafft“, sagte er. „Bis zum 14. Oktober gibt es noch viel zu tun.“

Steigende Inflation und Erwartungen überhöhter Emissionen von Staatsanleihen haben die Anleiherenditen in den letzten Monaten stark nach oben getrieben. Anleger in britische Staatsanleihen waren unruhig Die von der Regierung von Premierministerin Liz Truss angekündigten Steuersenkungen waren teilweise darauf zurückzuführen, dass sie nicht von einer bekannten Analyse der Auswirkungen auf die Kreditaufnahme durch den unabhängigen Haushaltswächter begleitet wurden.

Der britische Schatzkanzler Kwasi Quarting sagte am Montag, er werde am 31. Oktober weitere budgetbezogene Maßnahmen ankündigen, die von Prognosen des Office of Budget Responsibility begleitet werden, das eine unabhängige Analyse der Staatsausgaben liefert. Er sagte zuvor, dass dies nicht vor dem 23. November passieren würde.

– Caitlin Ostrov hat zu diesem Artikel beigetragen.

schreiben an Paul Hannon unter paul.hannon@wsj.com, Chelsea Dolaney unter Chelsey.Dulaney@wsj.com und Julie Steinberg unter julie.steinberg@wsj.com

Copyright © 2022 Dow Jones & Company, Inc. Alle Rechte vorbehalten. 87990cbe856818d5eddac44c7b1cdeb8

„Musikfan. Sehr bescheidener Entdecker. Analytiker. Reisefreak. Extremer Fernsehlehrer. Gamer.“

More Stories

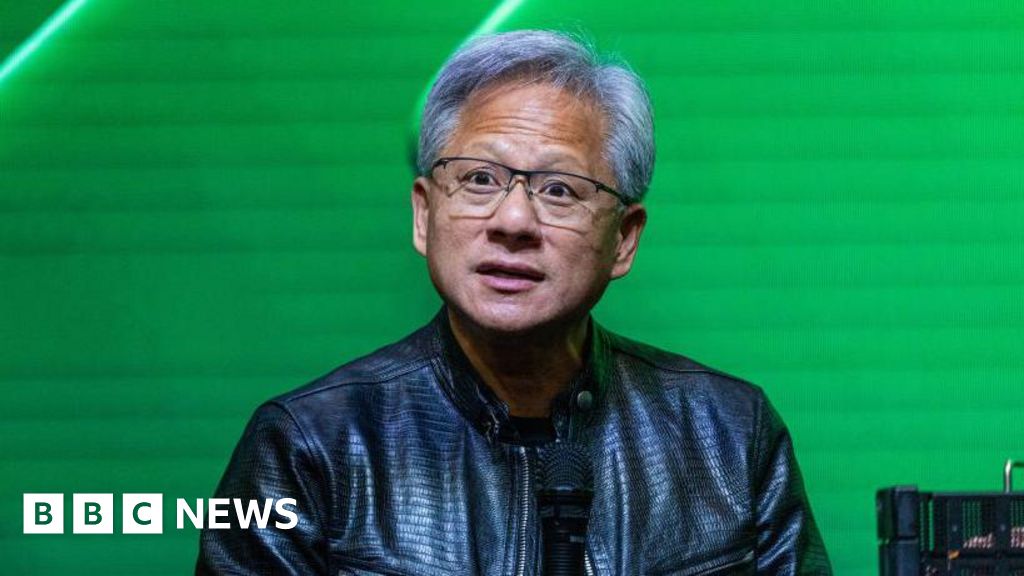

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

General Motors und Samsung einigen sich auf den Bau einer Batteriefabrik für Elektrofahrzeuge in Indiana im Wert von 3,5 Milliarden US-Dollar

Aktien steigen, während der Nvidia-Countdown beginnt: Markets Wrap