(Bloomberg) – Ein Rückgang bei Anleihen ließ die Aktien sinken, da ein weiterer schwacher Ausverkauf bei Staatsanleihen Befürchtungen aufkommen ließ, dass die Finanzierung des US-Defizits die Renditen in die Höhe treiben wird, obwohl die Federal Reserve keine Eile hat, die Zinsen zu senken.

Die meisten lesen von Bloomberg

Die Vereinigten Staaten verkauften siebenjährige Anleihen im Wert von 44 Milliarden US-Dollar zu einem Kurs von 4,650 % – über dem Niveau vor der Auktion von 4,637 %. Dies geschieht nur einen Tag, nachdem zwei weitere Angebote im Gesamtwert von 139 Milliarden US-Dollar eine schwache Nachfrage verzeichneten. Diese Anleiheverkäufe wirken sich zunehmend auf viele Anlageklassen aus und verdeutlichen, wie die geldpolitische Unsicherheit die Märkte weiterhin im Griff hat, da die Inflation kaum Anzeichen einer Mäßigung zeigt.

US-Reaktion: Das beige Buch zeigt langsame Fortschritte in Richtung des Fed-Ziels

„Im Moment wird ‚Onboarding‘ schnell zu einem Problem“, sagte Matt Maley von Miller Tabak + Co. „Die Renditen steigen nicht nur in den USA wieder, sie steigen auch in anderen Teilen der Welt. Das sind keine guten Nachrichten für einen Aktienmarkt, der mit dem 22-fachen der erwarteten Gewinne gehandelt wird“, fügte er hinzu.

Alle wichtigen Gruppen im S&P 500 fielen, als der Index bei 5.266,95 schloss. Im späten Handel sank Salesforce Inc.. Aufgrund pessimistischer Umsatzerwartungen, die Befürchtungen einer Abschwächung beim Softwareriesen nährten. HP Inc. gab bekannt Berichtete Umsätze, die die Schätzungen übertrafen, einschließlich des ersten Anstiegs der PC-Verkäufe seit zwei Jahren.

Die Renditen 10-jähriger Staatsanleihen stiegen um sechs Basispunkte auf 4,61 %. Auch europäische Anleihen stürzten ab und trieben die Renditen auf Mehrmonatshochs, nachdem die Inflation in Deutschland stärker als erwartet zunahm, was die Spekulationen auf ein schnelleres Tempo der Zinssenkungen dämpfte. Der Dollar stieg auf den höchsten Stand seit einem Monat.

„Die Anleiherenditen könnten vor allem aufgrund des Anleihenangebots und der anhaltenden massiven Defizite steigen – nicht aufgrund von Bedenken hinsichtlich der Inflation oder einer starken Wirtschaft“, sagte Eric Johnston von Cantor Fitzgerald.

Sorgen über das US-Defizit führten – gepaart mit anderen Faktoren – Anfang Oktober zu einem Anstieg der langfristigen Zinsen, wobei die Rendite der 30-jährigen Staatsanleihe als Benchmark ein 16-Jahres-Hoch erreichte.

Warum das US-Defizit erneut Anlass zur Sorge gibt und auch weiterhin Anlass zur Sorge geben wird: QuickTake

Die US-Wirtschaft sei in den meisten Regionen seit Anfang April in einem „leichten oder moderaten“ Tempo gewachsen und die Verbraucher seien von höheren Preisen abgeschreckt worden, sagte die Fed in ihrer Beige-Book-Umfrage zur regionalen Wirtschaftskommunikation.

„Verbraucher werden preisbewusster, was wahrscheinlich zu Druck auf die Margen führt“, sagte Jeff Roach von LPL Financial. „Wir sollten mit mehr Rabatten und Anreizen rechnen, da einige Verbraucher mit anhaltenden Preiserhöhungen zu kämpfen haben.“

Fed-Chef Jerome Powell und seine Kollegen betonten die Notwendigkeit weiterer Beweise dafür, dass sich die Inflation auf einem nachhaltigen Weg in Richtung ihres 2-Prozent-Ziels befindet, bevor sie den Leitzins senken, der seit Juli ein Zwei-Jahrzehnt-Hoch erreicht hat.

„Wir glauben weiterhin, dass die Renditen von US-Staatsanleihen zum Jahresende niedriger ausfallen sollten, da sich die Inflation und das Wirtschaftswachstum verlangsamen und die Fed in den letzten Monaten des Jahres die Zinsen senkt“, sagte Solita Marcelli von UBS Global Wealth Management.

Unterdessen setzt der Optionsmarkt darauf, dass der S&P 500 nach den Anleiheauktionen in dieser Woche und dem bevorzugten Kerninflationsmaß der Fed am Freitag nur geringe Volatilität verzeichnen wird. Händler blicken stattdessen auf die Verbraucherpreise im nächsten Monat und die nächste Sitzung der Zentralbank.

Laut Stuart Kaiser, Leiter des US-Aktienhandels bei Citigroup, sollte sich der Benchmark-Aktienindex nach dem PCE-Preisindex, basierend auf den Kauf- und Verkaufskosten, nur um 0,5 % in beide Richtungen bewegen. Strategie.

Kaiser sagte, der Wert sei niedriger als die implizite Bewegung am 7. Juni – dem nächsten Arbeitsmarktbericht – und der CPI und die nächste Zinsentscheidung der Fed – beide am 12. Juni, was die größte vor einer Zentralbanksitzung seit Dezember wäre.

Die Kunden der Bank of America Corp. waren die vierte Woche in Folge Nettoverkäufer von US-Aktien und verkauften in den fünf Tagen, die am vergangenen Freitag endeten, Aktien im Wert von 2 Milliarden US-Dollar.

Die Abflüsse kamen hauptsächlich von Hedgefonds und Privatanlegern, wobei Institutionen Nettokäufer waren, schrieben quantitative Strategen unter der Leitung von Jill Carey Hall.

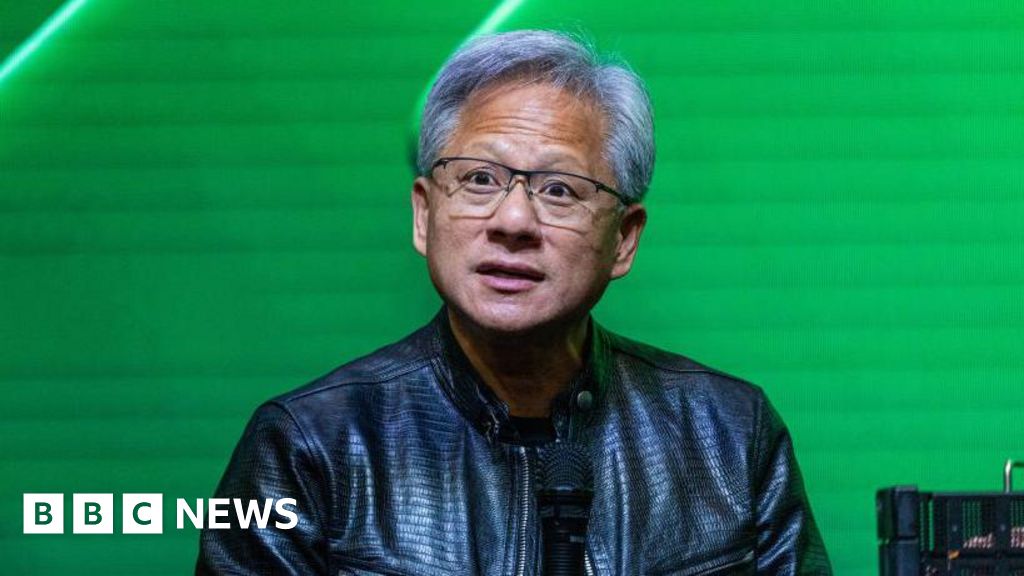

Nach Angaben des Prime Brokerage von Goldman Sachs Group Inc. erreichte das Engagement von Hedgefonds in riesigen US-Technologieunternehmen nach dem beeindruckenden Gewinnbericht von Nvidia Corp letzte Woche ein Rekordhoch.

Die sogenannten Big Seven-Unternehmen – Nvidia, Apple Inc., Amazon.com Inc., Meta Platforms Inc., Alphabet Inc., Tesla Inc. und Microsoft Corp – machen mittlerweile etwa 20,7 % des gesamten Nettoengagements von Hedgefonds aus. Der Bericht zeigte einzelne US-Aktien.

Die hervorstechendsten Merkmale des Unternehmens:

-

ConocoPhillips hat der Übernahme von Marathon Oil Corp. im Rahmen eines All-Stock-Deals zugestimmt, der das Unternehmen mit etwa 17 Milliarden US-Dollar bewertet und damit eine große Kaufwelle unter den größten Akteuren der US-amerikanischen Öl- und Gasindustrie fortsetzt.

-

ExxonMobil hat sich verpflichtet, angesichts aktivistischer Investoren, denen der Ölriese vorwirft, das US-amerikanische Proxy-Voting-System zu missbrauchen, ein „starker Verfechter“ der Aktionärsrechte zu sein.

-

Die BHP Group hat beschlossen, kein festes Angebot für Anglo American Plc abzugeben und stattdessen vorerst von dem größten Bergbaugeschäft seit mehr als einem Jahrzehnt Abstand zu nehmen.

-

Die Aktien von Abercrombie & Fitch Inc. stiegen sprunghaft an, nachdem der Einzelhändler die Umsatzschätzungen für das erste Quartal übertroffen hatte, was seinen Aufschwung vom Friedhof der Jugendmode weiter ankurbelte.

Hauptereignisse dieser Woche:

-

Wirtschaftsvertrauen in der Eurozone, Arbeitslosigkeit, Verbrauchervertrauen, Donnerstag

-

US-Erstanträge auf Arbeitslosenunterstützung, BIP, Donnerstag

-

John Williams und Lori Logan von der Fed sprechen am Donnerstag

-

Arbeitslosigkeit in Japan, VPI in Tokio, Industrieproduktion, Einzelhandelsumsätze, Freitag

-

Chinas offizieller PMI für verarbeitendes und nicht verarbeitendes Gewerbe, Freitag

-

Verbraucherpreisindex der Eurozone, Freitag

-

US-Verbrauchereinkommen, Ausgaben, Deflator der persönlichen Konsumausgaben, Freitag

-

Rafael Bostic von der Fed spricht am Freitag

Einige wichtige Bewegungen auf den Märkten:

Shops

-

Der S&P 500 verlor um 16 Uhr New Yorker Zeit 0,7 %

-

Der Nasdaq-100-Index fiel um 0,7 %.

-

Der Dow Jones Industrial Average fiel um 1,1 %

-

MSCI World Index fiel um 1 %

Währungen

-

Der Bloomberg Dollar Spot Index stieg um 0,5 %.

-

Der Euro fiel um 0,5 Prozent auf 1,0802 Dollar

-

Das britische Pfund fiel um 0,5 Prozent auf 1,2702 Dollar

-

Der japanische Yen fiel um 0,3 Prozent auf 157,69 Yen gegenüber dem Dollar

Digitale Währungen

-

Bitcoin fiel um 1,5 % auf 67.212,04 $

-

Ethereum fiel um 2,1 % auf 3.746,43 $

Fesseln

-

Die Rendite 10-jähriger Staatsanleihen stieg um 6 Basispunkte auf 4,61 %.

-

Die Rendite 10-jähriger deutscher Anleihen stieg um 10 Basispunkte auf 2,69 %.

-

Die Rendite britischer 10-jähriger Anleihen stieg um 12 Basispunkte auf 4,40 %.

Waren

-

Der Rohölpreis von West Texas Intermediate fiel um 1 % auf 79,01 USD pro Barrel

-

Gold fiel im Kassageschäft um 1 Prozent auf 2.336,85 Dollar pro Unze

Diese Geschichte wurde mit Unterstützung von Bloomberg Automation erstellt.

– Mit Unterstützung von Jessica Minton, Rob Verdonk, Winnie Hsu, Alex Nicholson, Farah El-Bahrawy, Elizabeth Stanton, Edward Bolingbroke, Phyllis Marans und Alexandra Semenova.

Die meisten lesen von Bloomberg Businessweek

©2024 Bloomberg L.P

„Musikfan. Sehr bescheidener Entdecker. Analytiker. Reisefreak. Extremer Fernsehlehrer. Gamer.“

More Stories

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

General Motors und Samsung einigen sich auf den Bau einer Batteriefabrik für Elektrofahrzeuge in Indiana im Wert von 3,5 Milliarden US-Dollar

Aktien steigen, während der Nvidia-Countdown beginnt: Markets Wrap