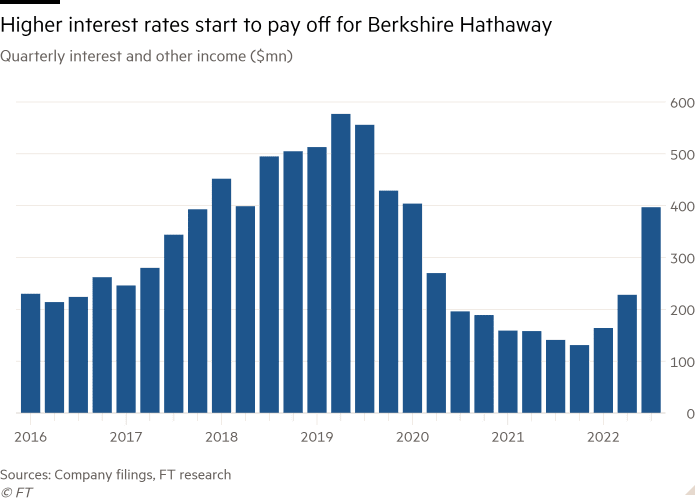

Warren Buffetts Berkshire Hathaway wurde schnell zu einem der Hauptnutznießer eines starken Anstiegs der Zinssätze in den Vereinigten Staaten, da seine festungsartige Bilanz dem weitläufigen Konglomerat Hunderte Millionen Dollar an Einnahmen einbrachte.

Das Unternehmen gab am Samstag bekannt, dass sich die Zinsen des Unternehmens auf seinen Cash-Stapel in Höhe von 109 Milliarden US-Dollar im dritten Quartal gegenüber dem Vorjahr auf 397 Millionen US-Dollar fast verdreifacht haben, und stellte fest, dass die Gewinne „hauptsächlich auf Anstiege der kurzfristigen Zinssätze zurückzuführen“ seien.

Berkshire Sie hält den überwiegenden Teil ihrer Barmittel in kurzfristigen Schatzwechseln, Einlagen bei Banken und auf Geldmarktkonten, da die Zinssätze schnell stiegen, als die Federal Reserve die Geldpolitik straffte. Letzte Woche US-Zentralbank Anhebung der Zinsen auf 3,75 bis 4 Prozent, gegenüber fast null zu Beginn des Jahres, und Händler erwarten, dass diese Rate im nächsten Jahr die höchsten 5 Prozent erreichen wird.

Während die härtere Politik Schockwellen durch die Finanzmärkte geschickt hat – sogar den Wert des riesigen Berkshire-Aktienportfolios getroffen hat – beginnt sie endlich, Unternehmen und Verbrauchern mit Bargeld Dividenden zu zahlen.

Daten des Investment Company Institute zeigten, dass die Barmittel in Geldmarktfonds, die sich täglich an Privatanleger richten, auf ein Rekordniveau gestiegen sind.

Der Vizepräsident von Buffett und Berkshire, Charlie Munger, hat in den letzten zehn Jahren eine erhebliche Ausweitung der Barbestände von Berkshire geleitet, was ihrer Meinung nach angesichts der potenziell katastrophalen Zahlungen, die die Versicherer des Unternehmens eines Tages benötigen könnten, von entscheidender Bedeutung ist.

Es war ein Punkt, der durch die Ergebnisse des dritten Quartals unterstrichen wurde, die zeigten, dass Berkshire einen Vorsteuerverlust von 3,4 Milliarden US-Dollar durch… Hurrikan IanDas tötete mehr als 100 Menschen, als es Teile von Florida zerriss. US-Präsident Joe Biden sagte, es werde Jahre und nicht Monate dauern, bis sich die Region erholt habe.

Die Versicherungseinheit von Berkshire erlitt im Quartal einen Betriebsverlust von 962 Millionen US-Dollar, wobei Geico davor warnte, dass höhere Preise für gebrauchte Autoteile und eine Zunahme von Unfällen ihre Ergebnisse beeinträchtigten.

Buffett und Munger konnten in ihrer Versicherungssparte aufgrund des großen „Float“ immer erhebliche Verluste erleiden – die Prämien, die sie sammeln, bevor sie schließlich Forderungen aus Verbindlichkeiten bezahlen müssen. Der Börsengang trug dazu bei, seine Eigenkapitalinvestitionen zu unterstützen und den Erwerb von Unternehmen durch das Unternehmen zu finanzieren.

Der Ausverkauf an den Finanzmärkten hat das Aktienportfolio von Berkshire ins Wanken gebracht, das große Anteile an Apple, American Express, Chevron und der Bank of America umfasst. Das Unternehmen sagte, der Wert seines Portfolios sei von 327,7 Milliarden US-Dollar Ende Juni auf 306,2 Milliarden US-Dollar gefallen.

Diese Rückgänge führten im Berichtszeitraum zu einem Nettoverlust von 2,7 Milliarden US-Dollar oder 1.832 US-Dollar pro Klasse-A-Aktie gegenüber einem Gewinn von 10,3 Milliarden US-Dollar im Vorjahr bei 6.882 US-Dollar pro Aktie. Buffett hat die Schwankungen in seinem Anlageportfolio, die er aufgrund von Rechnungslegungsvorschriften in der Gewinn- und Verlustrechnung zugeben muss, lange als „bedeutungslos“ bezeichnet.

Dutzende der Unternehmen in ihrem Besitz, die umfassend auf Anzeichen für die Gesundheit des US-Industrie- und Handelskomplexes überwacht werden, zeigten die Widerstandsfähigkeit der US-Wirtschaft und wiesen gleichzeitig auf eine mögliche Verlangsamung hin, die von der Federal Reserve geplant wurde. Die Ergebnisse von Berkshire zeigten auch die Auswirkungen der Inflation und der Kämpfe um Lohnerhöhungen, da der reale Lebensstandard durch steigende Preise unter Druck gerät.

Die Einnahmen von BNSF Railroad stiegen um 17 Prozent auf 6,5 Milliarden US-Dollar, aber die Gewinne brachen ein, da das transportierte Frachtvolumen zurückging und höhere Löhne an die Mitarbeiter gezahlt wurden. Die Eisenbahn wurde Anfang dieses Jahres mit mehr als 30.000 Gewerkschaftsmitarbeitern bei BNSF zu einem Brennpunkt mit Schlägen gedrohtentgegenstehende Umstände und Zahlung der Zahlung verlangen.

Eine erste Vereinbarung im September gewährte den Arbeitnehmern Leistungen, und die BNSF sagte, die Lohnkosten seien im dritten Quartal des Vorjahres um 27 Prozent gestiegen.

Energieunternehmen in der Versorgungssparte von Berkshire meldeten einen Umsatzsprung von 17 Prozent, der durch steigende Energiekosten angekurbelt wurde.

Aber die Immobilienvermittlungseinheit des Unternehmens verzeichnete einen Umsatzeinbruch um etwa ein Fünftel, und der Betriebsgewinn der Einheit ging im Vergleich zum Vorjahr um 72 Prozent zurück, da sich der Wohnungsmarkt verlangsamte und weniger Häuser verkauft wurden.

Berkshire sagte, höhere Hypothekenzinsen dürften auch Druck auf eine Handvoll Unternehmen im Wohnungssektor ausüben. Im Laufe des Quartals gelang es diesen Unternehmen – darunter dem Ziegelhersteller Acme und dem Bodenbelagskonzern Shaw – jedoch, die Preise anzuheben und eine starke Nachfrage zu verzeichnen.

Insgesamt stieg der Betriebsgewinn von 6,5 Milliarden US-Dollar im Vorjahr auf 7,8 Milliarden US-Dollar. Diese Ergebnisse haben dazu beigetragen, größere Gewinne in den Fertigungs- und Dienstleistungssparten zu erzielen.

Berkshire, die sich in diesem Jahr mit 21 Prozent an dem Energieunternehmen beteiligten Stammaktien von Occidentalgab bekannt, dass es im vierten Quartal damit beginnen wird, die Gewinne des Öl- und Gasgiganten als Teil seiner Ergebnisse zu melden.

Das Unternehmen sagte auch, dass es in diesem Quartal etwas mehr als 1 Milliarde US-Dollar für den Rückkauf seiner Aktien ausgegeben habe.

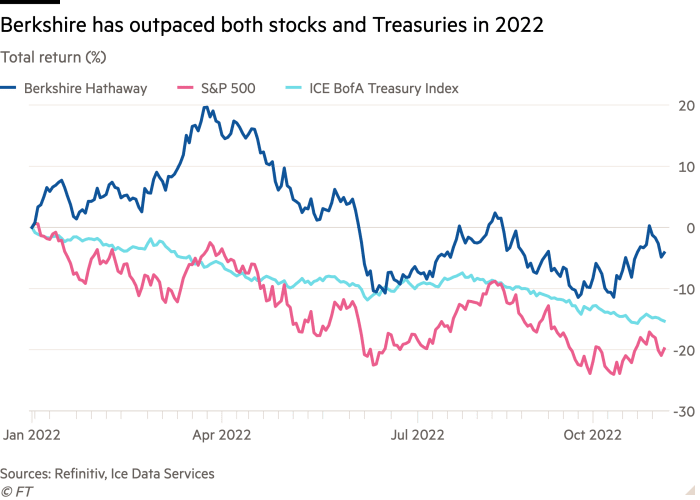

Klasse-A-Aktien von Berkshire, die in diesem Jahr um 4,1 Prozent gefallen sind, haben den Markt deutlich übertroffen. Der Benchmark S&P 500 fiel um 20,9 Prozent, während ein Investor in US-Staatsanleihen laut Ice Data Services 15,3 Prozent verlor.

„Musikfan. Sehr bescheidener Entdecker. Analytiker. Reisefreak. Extremer Fernsehlehrer. Gamer.“

More Stories

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

General Motors und Samsung einigen sich auf den Bau einer Batteriefabrik für Elektrofahrzeuge in Indiana im Wert von 3,5 Milliarden US-Dollar

Aktien steigen, während der Nvidia-Countdown beginnt: Markets Wrap